Tabla de Contenido

¿Quieres un seguro de auto que sí te cuide de verdad?

Todo en línea. Reclamos más rápidos.

Servicio inmejorable.

Introducción

En 2024, la industria automotriz mexicana continúa siendo un pilar esencial de la economía. A pesar de un entorno socioeconómico desafiante, caracterizado por la moderación de la inflación y un crecimiento económico lento, el mercado automotriz ha demostrado resiliencia. El incremento en ventas de vehículos nuevos, la expansión en servicios postventa y el uso de alternativas de financiamiento refuerzan la confianza de los consumidores, quienes, en gran medida, se han inclinado por opciones de financiamiento diversificadas. Este reporte explora el panorama de la industria en México, analizando ventas, postventa, financiamiento y arrendamiento.

1. Ventas de Vehículos Nuevos

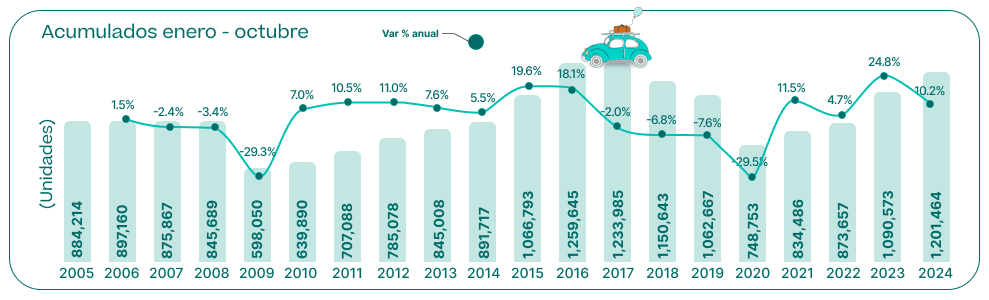

En el periodo de enero a octubre de 2024, la venta de vehículos ligeros alcanzó 1,201,464 unidades, un incremento del 10.2% comparado con 2023 (INEGI).

Las preferencias de los consumidores reflejan una marcada inclinación hacia marcas que combinan tecnología, eficiencia de combustible y precios competitivos. Nissan, Chevrolet y Volkswagen continúan como líderes, mientras que Mazda y KIA han aumentado su participación en más del 20% anual (AMDA), capturando consumidores jóvenes y familias que buscan vehículos de buena relación calidad-precio. Cabe destacar la increíble subida que han tenido las marcas chinas, que, combinadas, ahora cuentan con un 9,2% del mercado, representando un crecimiento del 20% respecto a 2023 (AMDA).

Este crecimiento es significativo en un contexto en el que los precios de los vehículos se han elevado debido al incremento en los costos logísticos, y puede atribuirse a diversos factores. En primer lugar, en los últimos años, el índice de envejecimiento está al alza (INEGI), lo que significa que una parte considerable de la población ha alcanzado la edad para conducir. Esto tiene un gran impacto considerando que en 2020 la edad media de la población era de 29 años, y que la edad media de compra de vehículos nuevos es de 37 años (Autocosmos). Aunque no haya datos más allá del 2020, si el crecimiento en la edad media ha continuado con la tendencia de los 10 años previos al 2020 (+2 años por año), podemos deducir que en 2024 una gran parte de la población ha entrado en la edad de compra de vehículos nuevos.

Le sigue que la estabilización económica tras los impactos de la pandemia y la reducción en las tasas de inflación, que subió dramáticamente en 2021 y 2022 (Gobierno de México), han generado mayor confianza en los consumidores, incentivando la adquisición de bienes duraderos como los automóviles respecto a los años anteriores. Adicionalmente, la gradual bajada en tasas de interés respecto a 2022 y 2023 (Banco Central) han hecho más accesibles los créditos automotrices, impulsando las ventas en este segmento.

Otro elemento clave ha sido la recuperación de inventarios en las concesionarias, luego de la crisis global de semiconductores que afectó la producción de vehículos en años anteriores.

Finalmente, los programas de incentivos gubernamentales en coches eléctricos, como la deducción fiscal en la importación, exención de varios impuestos (tenencia, verificación e ISAN) y exenciones en las inversiones en baterías, así como el aumento de promociones por parte de las marcas, han jugado un papel importante en motivar la compra de de este tipo de automóviles, tanto nuevos como seminuevos.

En términos geográficos, la Ciudad de México y el Estado de México lideran el mercado automotriz en el país, con 186,107 y 126,665 unidades vendidas respectivamente durante los primeros nueve meses de 2024. Esto refleja el peso económico de estas entidades, que concentran una proporción significativa del Producto Interno Bruto nacional, así como la alta densidad de población y la alta tasa de urbanización.

2. Autofinanciamiento

El financiamiento continúa siendo un pilar clave para la adquisición de vehículos nuevos en México, representando el 60% de las ventas totales entre enero y septiembre de 2024. Este esquema resulta esencial en un contexto en el cual, como se ha comentado anteriormente, los precios van al alza, especialmente en segmentos como compactos y subcompactos, donde los consumidores buscan opciones más accesibles. Además, dado que una gran parte del incremento en las ventas proviene de un segmento joven (que entra en la edad media de compra de vehículos nuevos), es lógico pensar que un gran porcentaje de ellos no ha podido permitirse la compra pagando por adelantado.

Entidades como la Ciudad de México, Estado de México y Nuevo León lideran en colocaciones, en línea con el mayor volumen de ventas de vehículos ligeros que hay en esos estados, como se comentó anteriormente.

En cuanto a las opciones de financiamiento, los programas de autofinanciamiento de marca, como SICREA de Nissan y ConAuto de Ford, han logrado capturar el 73% del mercado, superando a los bancos comerciales. Este dominio se debe a la capacidad de estas empresas de ofrecer plazos más flexibles y tasas de interés competitivas, lo que refuerza la preferencia de los consumidores por esquemas que les brindan mayor estabilidad financiera (AMIS).

Por otra parte, los plazos más frecuentes en los financiamientos se han mantenido entre 36 y 48 meses, facilitando la accesibilidad para un mayor número de compradores. Además, el financiamiento para vehículos de lujo experimentó un aumento significativo de 9.3 puntos porcentuales, reflejando el crecimiento de este segmento a pesar de los desafíos económicos del país. Este panorama evidencia cómo el financiamiento continúa adaptándose a las necesidades de los consumidores, permitiendo que el mercado automotriz mantenga su dinamismo y competitividad.

3. Postventa y Servicios

A pesar del crecimiento en 2024 en la venta de automóviles, el parque vehicular en México sigue envejeciendo. Esto se debe a varios factores. En primer lugar, el aumento en los precios de los vehículos nuevos provocado por la inflación (que aunque haya bajado sigue siendo alta), así como el incremento en los costes de producción, hacen que un gran segmento de la población opte por la opción más económica, esta siendo los vehículos de segunda mano.

Por otro lado, a pesar de la percepción del consumidor y según varios reportes de JD Power y Consumer Reports, la vida media de los coches ha aumentado con el avance de los años. Por ejemplo, en 1980 la vida media de un vehículo particular era de 8-10 años, cuando actualmente es de 13 años en México (INEGI). Esto se debe a la mejora en materiales y diseño, así como los avances en tecnología, especialmente en los motores, sistemas de transmisión, frenos y suspensión. Este incremento en la vida media, unido a la mejora y facilidad en la que se reciben los servicios de mantenimiento, hace que la demanda por dichos servicios de mantenimiento y postventa vaya en aumento.

Los servicios de mantenimiento preventivo lideran la demanda en talleres automotrices, representando el 45.1% de las órdenes, reflejo de la prioridad de los conductores por evitar problemas mayores, y los servicios correctivos ocupan el 27.6%, atendiendo fallas en unidades más antiguas. El ticket promedio de reparación aumentó un 2.9% respecto al año anterior, influido por la dependencia en la importación de piezas y un incremento en la demanda de estos servicios.

4. Tendencias en Arrendamiento

En el primer semestre de 2024, las empresas especializadas en arrendamiento adquirieron 26,648 unidades de vehículos ligeros, representando un segmento relevante del mercado automotriz. Aunque esta modalidad mostró una leve disminución del 3.8% en comparación con el año anterior, sigue siendo una opción atractiva, especialmente en un entorno donde las empresas y usuarios buscan flexibilidad financiera y operativa (AMAVe).

El arrendamiento se ha consolidado como una solución ideal para quienes necesitan vehículos sin asumir la responsabilidad de propiedad a largo plazo. Este modelo permite a las empresas optimizar sus flotas, acceder a modelos más recientes y reducir gastos relacionados con mantenimiento y depreciación. Además, para usuarios particulares, representa una alternativa práctica frente a la compra tradicional, ya que elimina compromisos como enganches elevados o financiamiento a largo plazo.

A pesar del leve retroceso anual, el arrendamiento sigue desempeñando un papel crucial en el impulso en la tenencia de vehículos ligeros en el país.

5. Vehículos Híbridos y Eléctricos

El segmento de vehículos híbridos y eléctricos ha experimentado un crecimiento notable en 2024, con unas ventas entre Enero y Julio de 65,232 unidades, lo que representa un incremento del 80% respecto al mismo periodo del año 2023. Este avance refleja un interés creciente en la movilidad sustentable, impulsado por una mayor conciencia ambiental, avances tecnológicos y un cambio gradual en las preferencias de los consumidores. Sin embargo, aunque prometedor, su participación en el mercado total sigue siendo baja, lo que evidencia que el cambio hacia la electrificación del transporte se enfrenta aún a desafíos.

Una encuesta realizada por Momento con más de 100 participantes reveló que el 67% de los conductores está considerando, o al menos evaluando, la posibilidad de cambiar a un coche eléctrico en los próximos cinco años. La razón principal para este cambio es la preocupación por el medio ambiente, seguida del ahorro en combustible que los vehículos eléctricos ofrecen en comparación con sus equivalentes de combustión interna. Estos resultados refuerzan una tendencia clara: el conductor mexicano muestra un interés cada vez mayor en opciones de movilidad sostenible, motivado por los beneficios ecológicos y económicos.

Sin embargo, aún existen barreras significativas que limitan una adopción más ágil de los vehículos eléctricos. Según la misma encuesta, los precios elevados de estos autos representan uno de los mayores obstáculos para los consumidores. Aunque los costos de baterías han disminuido con el tiempo, los modelos eléctricos todavía son significativamente más caros que los vehículos tradicionales, lo que limita su accesibilidad, especialmente para la clase media.

Otra preocupación importante es la infraestructura de carga. Muchos conductores consideran que cargar un coche eléctrico es inconveniente debido a la limitada disponibilidad de estaciones de carga pública y los largos tiempos necesarios para recargar completamente las baterías. Además, en áreas fuera de las grandes ciudades, esta infraestructura es aún más escasa, lo que genera incertidumbre sobre la viabilidad de utilizar estos vehículos en trayectos largos o en regiones menos urbanizadas.

Conclusiones

La industria automotriz en México en 2024 muestra un crecimiento constante en ventas de vehículos nuevos, y una mayor consolidación de servicios postventa y financiamiento. En un entorno de moderada recuperación económica, los consumidores están optando por alternativas de financiamiento, a pesar de las elevadas tasas de interés, así como por el mantenimiento de sus vehículos existentes a través de servicios postventa. La tendencia hacia la movilidad sustentable también está presente, aunque todavía en sus primeras etapas.

Las oportunidades para el sector automotriz en México incluyen la optimización de programas de financiamiento, así como el fortalecimiento de la postventa para captar un segmento creciente de consumidores que buscan prolongar la vida útil de sus vehículos.